MSCI-Indexausschluss setzt Krypto-Treasury-Unternehmen dem Risiko von Zwangsverkäufen aus

- Analysten schätzen erzwungene Abflüsse von bis zu 15 Milliarden US-Dollar, falls passive Fonds zum Verkauf gezwungen werden.

- Strategy macht fast drei Viertel der betroffenen streubesitzbereinigten Marktkapitalisierung aus.

- Die endgültige Entscheidung von MSCI ist bis zum 15.01. fällig, mit möglicher Umsetzung im Februar 2026.

Krypto-Treasury-Unternehmen könnten einem starken Verkaufsdruck ausgesetzt sein, wenn MSCI einen Vorschlag zur Auslistung aus seinen Aktienindizes umsetzt.

Befürworter und Analysten warnen, dass die Entfernung aus weit verbreiteten Benchmarks passive Fonds zwingen könnte, Krypto-bezogene Engagements im Wert von Milliarden von Dollar abzustoßen.

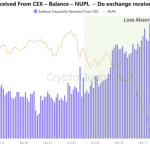

Die Debatte hat sich verschärft, während die Märkte monatelang sinkende Preise verdauen und Indexanbieter neu bewerten, wie Unternehmen mit großen digitalen Vermögensbeständen klassifiziert werden sollen.

Da der Zeitplan für MSCIs Entscheidung nun klar ist, beobachten Unternehmen und Investoren aufmerksam, was zu einem entscheidenden Moment für die Stellung von Krypto in Mainstream-Aktien-Benchmarks werden könnte.

Potenzieller Verkaufsdruck baut sich auf

BitcoinForCorporations, eine Gruppe, die sich gegen den Vorschlag ausspricht, schätzt, dass Auslistungen Krypto-bezogene Abflüsse zwischen 10 Milliarden und 15 Milliarden US-Dollar auslösen könnten.

Die Berechnung basiert auf einer verifizierten vorläufigen Liste von 39 Unternehmen mit einer kombinierten streubesitzbereinigten Marktkapitalisierung von 113 Milliarden US-Dollar.

Analysten, die dasselbe Universum prüfen, beziffern potenzielle Abflüsse auf rund 11,6 Milliarden US-Dollar über alle betroffenen Unternehmen hinweg.

Das größte Engagement liegt bei Michael Saylors Strategy (früher bekannt als Microstrategy), das 74,5 % der gesamten betroffenen streubesitzbereinigten Marktkapitalisierung ausmacht.

JPMorgans Analyse deutet darauf hin, dass Strategy allein Abflüsse von 2,8 Milliarden US-Dollar verzeichnen könnte, wenn es aus den MSCI-Indizes entfernt wird.

Solche erzwungenen Verkäufe könnten zusätzlichen Druck auf Krypto-Märkte ausüben, die bereits seit fast drei Monaten rückläufig sind.

Warum MSCI-Regeln wichtig sind

MSCI kündigte im Oktober an, dass es Investoren konsultiere, ob Unternehmen, die den Großteil ihrer Bilanz in Krypto halten, von seinen Indizes ausgeschlossen werden sollten.

Diese Benchmarks werden von passiven Investmentfonds weltweit verwendet, um zu entscheiden, welche Aktien sie halten müssen.

Infolgedessen kann die Aufnahme oder Auslistung den Zugang eines Unternehmens zu Kapital und seinen Aktionärsstamm direkt beeinflussen.

Für Krypto-Treasury-Unternehmen ist die Index-Mitgliedschaft immer wichtiger geworden, da das institutionelle Eigentum wächst.

Jede Regeländerung, die zu einer Auslistung führt, wäre keine technische Anpassung, sondern eine strukturelle Verschiebung in der Art und Weise, wie diese Unternehmen von globalen Vermögensverwaltern behandelt werden.

Bilanz-Debatte intensiviert sich

BitcoinForCorporations argumentiert, dass die Verwendung der Bilanzzusammensetzung als entscheidender Faktor fehlerhaft ist.

Die Gruppe sagt, dass eine einzelne Kennzahl nicht erfasst, ob ein Unternehmen ein echtes Geschäft mit Kunden, Einnahmen und laufenden Betrieben betreibt.

Unter dem vorgeschlagenen Ansatz könnten Unternehmen entfernt werden, selbst wenn ihr Kerngeschäftsmodell unverändert bleibt.

Die Gruppe hat MSCI aufgefordert, den Vorschlag aufzugeben und weiterhin Unternehmen auf der Grundlage von Geschäftsaktivitäten, Finanzleistung und operativen Merkmalen zu klassifizieren, anstatt nur auf Krypto-Engagement zu achten.

Die Sorge ist, dass die Regel Unternehmen effektiv dafür bestrafen würde, digitale Vermögenswerte zu halten, ohne zu bewerten, wie diese Vermögenswerte in die breitere Unternehmensstrategie passen.

MSCI wird voraussichtlich bis zum 15. Januar seine endgültigen Schlussfolgerungen veröffentlichen.

Falls genehmigt, würde die Umsetzung für die Index-Überprüfung im Februar 2026 geplant, was die Bühne für potenzielle großangelegte Umschichtungen durch passive Fonds bereitet.

Der Beitrag MSCI-Index-Auslistung setzt Krypto-Treasury-Unternehmen dem Risiko erzwungener Verkäufe aus erschien zuerst auf CoinJournal.

Das könnte Ihnen auch gefallen

Zinsen, Dividenden und Co.: Wie versteuere ich Kapitalerträge aus dem Ausland?

Bitcoin-Kurs fällt trotz positiver US-Inflationsdaten