US-Inflation kühlte ab – warum sind Bitcoin und Aktien dennoch gefallen?

Die US-Inflation lieferte ihre größte Abwärtsüberraschung seit Monaten. Doch anstatt einer anhaltenden Rallye verkauften sich sowohl Bitcoin als auch US-Aktien während der US-Handelszeiten stark.

Die Preisbewegung verwirrte viele Händler, aber die Charts deuten auf eine vertraute Erklärung hin, die in der Marktstruktur, Positionierung und Liquidität verwurzelt ist und nicht in makroökonomischen Fundamentaldaten.

Was nach der Veröffentlichung des US-Verbraucherpreisindex geschah

Der Gesamt-Verbraucherpreisindex verlangsamte sich im November auf 2,7% im Jahresvergleich, deutlich unter der Prognose von 3,1%. Der Kern-Verbraucherpreisindex lag mit 2,6% ebenfalls unter den Erwartungen.

Auf dem Papier war dies einer der risikopositivsten Inflationswerte von 2025. Die Märkte reagierten zunächst wie erwartet. Bitcoin sprang in Richtung des 89.000-Dollar-Bereichs, während der S&P 500 kurz nach Bekanntgabe der Daten höher schoss.

Diese Rallye hielt nicht lange an.

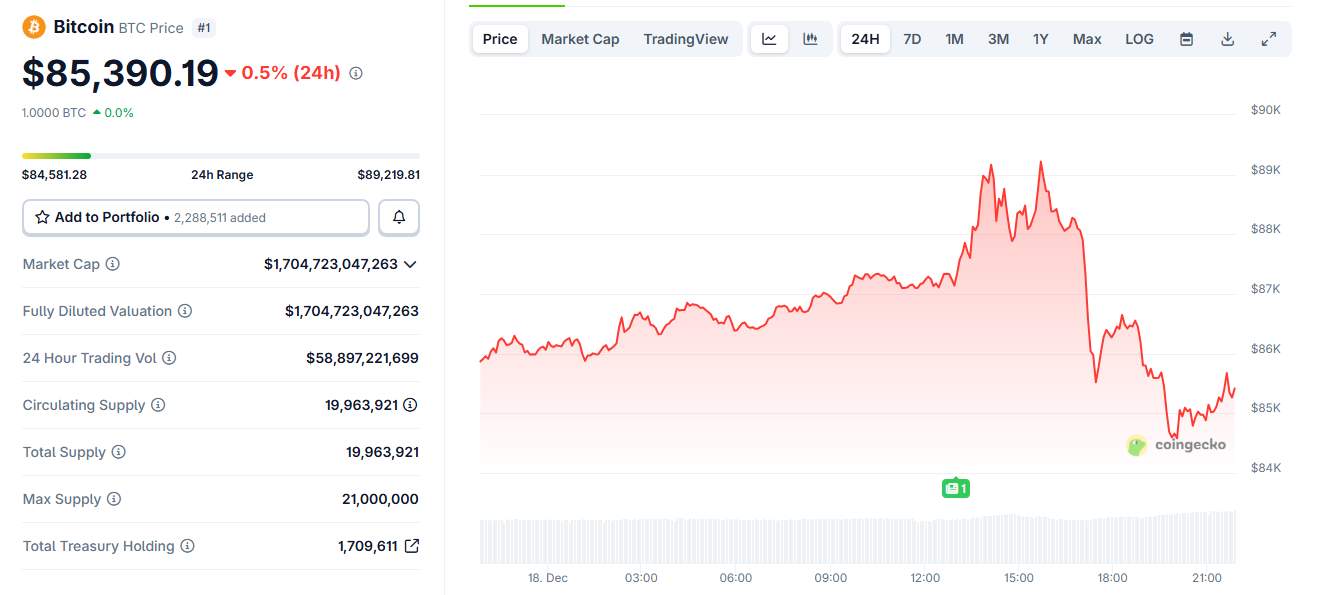

Bitcoin-Preis steigt kurz und fällt nach US-Verbraucherpreisindex-Daten. Quelle: CoinGecko

Bitcoin-Preis steigt kurz und fällt nach US-Verbraucherpreisindex-Daten. Quelle: CoinGecko

Innerhalb von etwa 30 Minuten nach der Verbraucherpreisindex-Veröffentlichung kehrte Bitcoin scharf um. Nach Erreichen von Intraday-Hochs nahe 89.200 Dollar wurde BTC aggressiv verkauft und rutschte in Richtung des 85.000-Dollar-Bereichs.

Der S&P 500 folgte einem ähnlichen Pfad mit scharfen Intraday-Schwankungen, die einen Großteil der anfänglichen durch den Verbraucherpreisindex getriebenen Gewinne zunichtemachten, bevor er sich stabilisierte.

S&P 500 fällt stark und steigt dann nach US-Verbraucherpreisindex. Quelle: X/Kobeissi Letter

S&P 500 fällt stark und steigt dann nach US-Verbraucherpreisindex. Quelle: X/Kobeissi Letter

Diese synchronisierte Umkehr bei Krypto und Aktien ist bedeutsam. Sie signalisiert, dass die Bewegung nicht anlagenspezifisch oder stimmungsgetrieben war. Sie war strukturell.

Bitcoin-Taker-Verkaufsvolumen erzählt die Geschichte

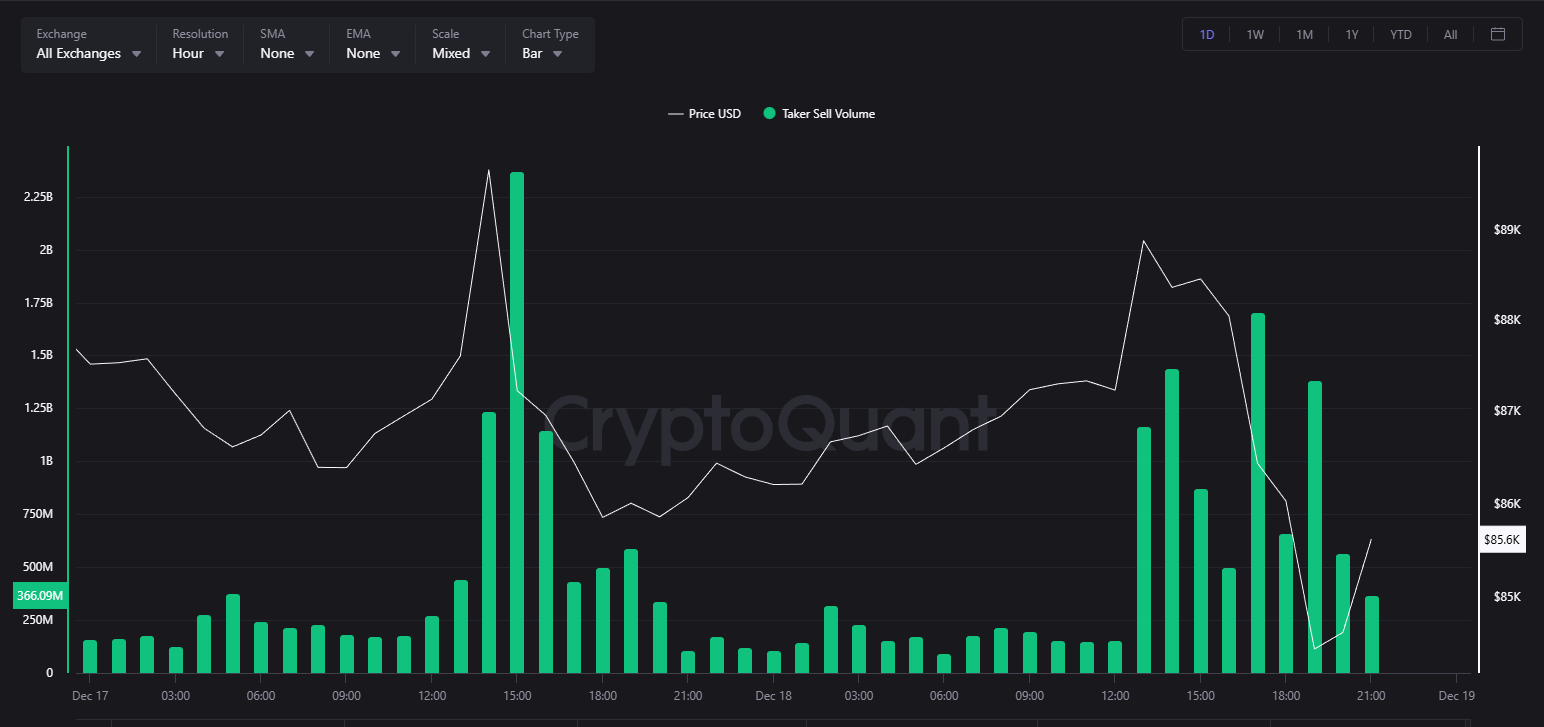

Der klarste Hinweis kommt aus den Bitcoin-Taker-Verkaufsvolumendaten.

Im Intraday-Chart erschienen große Spitzen im Taker-Verkaufsvolumen genau dann, als Bitcoin nach unten durchbrach. Taker-Verkäufe spiegeln Marktaufträge wider, die auf das Gebot treffen – aggressiver Verkauf, nicht passives Gewinnmitnehmen.

Diese Spitzen konzentrierten sich während der US-Marktzeiten und fielen mit dem schnellsten Teil des Rückgangs zusammen.

Bitcoin-Taker-Volumen über alle Börsen am 18. Dezember. Quelle: CryptoQuant

Bitcoin-Taker-Volumen über alle Börsen am 18. Dezember. Quelle: CryptoQuant

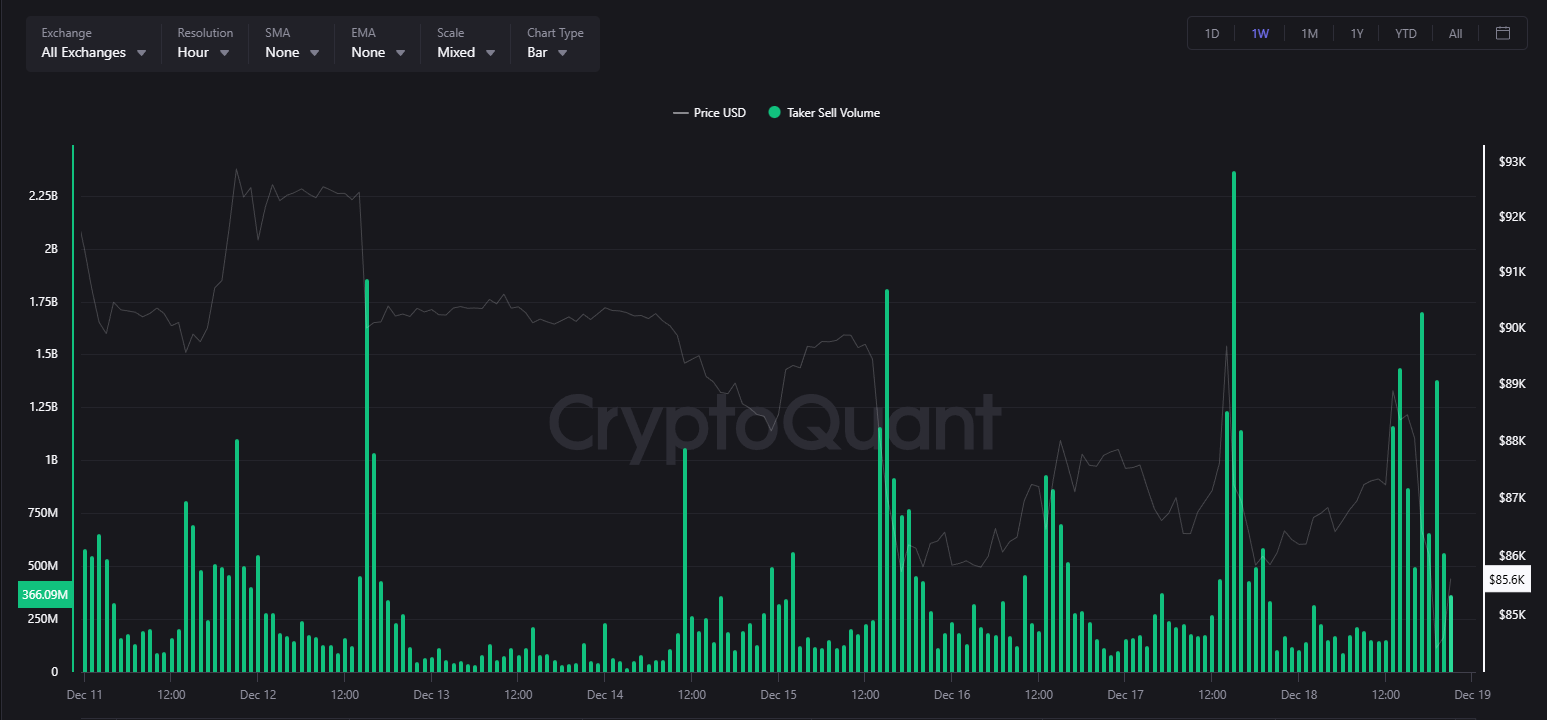

Die Wochenansicht verstärkt dieses Muster. Ähnliche Verkaufswellen traten mehrmals in der vergangenen Woche auf, oft während Hochliquiditätsfenstern, was auf wiederholte Episoden von erzwungenem oder systematischem Verkauf hinweist und nicht auf isolierte Retail-Ausstiege.

Dieses Verhalten steht im Einklang mit Liquidationskaskaden, Volatilitäts-Targeting-Strategien und algorithmischem De-Risking – all das beschleunigt sich, sobald sich der Preis gegen gehebelte Positionen bewegt.

Bitcoin-Taker-Volumen über alle Börsen in der vergangenen Woche. Quelle: CryptoQuant

Bitcoin-Taker-Volumen über alle Börsen in der vergangenen Woche. Quelle: CryptoQuant

Warum „gute Nachrichten" zum Auslöser wurden

Der Verbraucherpreisindex-Bericht verursachte den Ausverkauf nicht, weil er schlecht war. Er verursachte Volatilität, weil er gut war.

Eine niedrigere Inflation erhöhte kurzzeitig die Liquidität und verengte die Spreads. Dieses Umfeld ermöglicht es großen Akteuren, Volumen effizient auszuführen.

Bitcoins anfänglicher Anstieg stieß wahrscheinlich auf eine dichte Zone von ruhenden Aufträgen, Stop-Losses und kurzfristigem Hebel. Sobald die Aufwärtsdynamik ins Stocken geriet, kehrte sich der Preis um und löste Long-Liquidationen und Stop-Outs aus.

Als Liquidationen eintrafen, verstärkte erzwungener Marktverkauf die Bewegung. Deshalb beschleunigte sich der Rückgang, anstatt sich allmählich zu entfalten.

Das Intraday-Hin-und-Her des S&P 500 zeigt eine ähnliche Dynamik. Schnelle Abwärts- und Erholungsmuster während makroökonomischer Veröffentlichungen spiegeln oft Dealer-Hedging, Options-Gamma-Effekte und systematische Ströme wider, die das Risiko in Echtzeit anpassen.

Sieht das nach Manipulation aus?

Die Charts beweisen keine Manipulation. Aber sie zeigen Muster, die häufig mit Stop-Runs und Liquiditätsabschöpfung verbunden sind:

- Schnelle Bewegungen in offensichtliche technische Niveaus

- Umkehrungen unmittelbar nachdem sich die Liquidität verbessert

- Große Schübe aggressiven Verkaufs während Zusammenbrüchen

- Enge Ausrichtung auf US-Handelszeiten

Diese Verhaltensweisen sind typisch für stark gehebelte Märkte. Die wahrscheinlichsten Treiber sind nicht Einzelpersonen, sondern große Fonds, Marktmacher und systematische Strategien, die über Futures-, Options- und Spot-Märkte hinweg operieren. Ihr Ziel ist nicht Narrativkontrolle, sondern Ausführungseffizienz und Risikomanagement.

In Krypto, wo die Hebelwirkung hoch bleibt und die Liquidität außerhalb wichtiger Zeitfenster schnell abnimmt, können diese Ströme extrem aussehen.

Was das für die Zukunft bedeutet

Der Ausverkauf entkräftet nicht das Verbraucherpreisindex-Signal. Die Inflation kühlte sich tatsächlich ab, und das bleibt langfristig unterstützend für Risikoanlagen. Was der Markt erlebte, war ein kurzfristiger Positionierungs-Reset, keine makroökonomische Umkehr.

Kurzfristig werden Händler beobachten, ob Bitcoin sich über der jüngsten Unterstützung stabilisieren kann und ob der Verkaufsdruck nachlässt, während Liquidationen abgeschlossen werden.

Wenn das Taker-Verkaufsvolumen nachlässt und der Preis stabil bleibt, könnten die Verbraucherpreisindex-Daten in den kommenden Sitzungen doch noch zur Geltung kommen.

Das könnte Ihnen auch gefallen

Ärzte treffen Vorbereitungen: Norwegens Kronprinzessin Mette-Marit braucht eine neue Lunge

Wahl in Konrad-Adenauer-Stiftung: AKK könnte Merz wieder eine Schlappe zufügen