日銀の利上げ予想、世界市場に新たなリスクをもたらす

この記事「日銀の利上げが予想され、世界市場に新たなリスクをもたらす」はCoinpedia Fintech Newsに最初に掲載されました

日本は、ほぼ30年ぶりとなる瞬間に近づいています。

日銀は12月18-19日の会合で政策金利を0.75%に引き上げると予想されており、これは25ベーシスポイントの動きで、借入コストを1990年代半ば以来の水準に引き上げることになります。アナリストによれば、市場はすでにこの利上げをほぼ織り込んでいるため、利上げ自体はもはや驚きではありません。

より大きな疑問は、日本がどこまで進む意思があるのか、そしてそれが世界の残りの地域にとって何を意味するのかということです。

日銀からの明確なシグナル

植田和男総裁は方向性について率直に語っています。情報筋によると、利上げ提案は日銀の9人の政策委員会メンバーから過半数の支持を得る可能性が高く、今のところ明確な反対はないとのことです。

これは2025年1月以来初めての利上げであり、日本の長年にわたる超低金利政策からのさらなる一歩となります。インフレ率は中央銀行の2%目標を3年以上上回っており、政策立案者は引き締めを制限的と呼ばずに実施する余地があります。

債券利回りは急速に動いている

植田総裁の最近の発言を受けて、日本の2年物国債利回りは17年ぶりの高水準に達し、10年物利回りは2%近くまで上昇しました。これらの動きは国内にとどまりませんでした。米国債利回りは上昇し、ドイツ国債利回りもそれに続き、円は一時的にドルに対して強くなりました。

- 関連記事:

- 日本国債利回りが2008年以来の最高値に達し、専門家は「アンカーが壊れた」と警告

- ,

円キャリートレードが再び注目される

実際の懸念は円キャリートレードです。

長年にわたり、投資家は円を安く借りて海外の高利回り資産に投資してきました。日本の金利上昇はこの戦略の魅力を低下させ、資本が国内に戻るリスクを高めます。

2024年7月の同様の日銀の動きの後、日本は史上2番目に悪い一日の株式市場暴落を経験し、これはキャリートレードの巻き戻しへの恐怖と関連していました。

今は落ち着いているが、全員が注視している

全員がパニックを予想しているわけではありません。一部のファンドマネージャーは、年金基金は資産配分の変更が遅く、投機的な円のポジションはすでに高水準にあると指摘しています。

それでも、日本は世界最大の債権国の一つです。もし資本が国内に戻り始めれば、暗号資産のようなリスク資産を含む世界市場はその影響を感じるでしょう。

現時点では、トレーダーは利上げ自体には反応せず、その後に何が起こるかを見守っています。

暗号資産の世界で最新情報を見逃すな!

速報ニュース、専門家の分析、ビットコイン、アルトコイン、DeFi、NFTなどの最新トレンドに関するリアルタイム更新で先を行きましょう。

よくある質問

日本はインフレ率が数年間2%を上回っているため利上げを行っており、これにより日銀は数十年にわたる超低金利政策から離れる自信を得ています。

日本国債の利回り上昇は、投資家がリバランスを行うことで米国や欧州の利回りも引き上げることが多く、世界中で借入コストが高くなります。

金利の上昇は円を安く借りることによる利益を減少させ、投資家がポジションを解消して資金を日本に戻すリスクを高めます。

はい。トレーダーがさらなる利上げを予想する場合、小さな金利の変化でも円の急激な変動を引き起こし、輸入、輸出、世界の通貨フローに影響を与える可能性があります。

関連コンテンツ

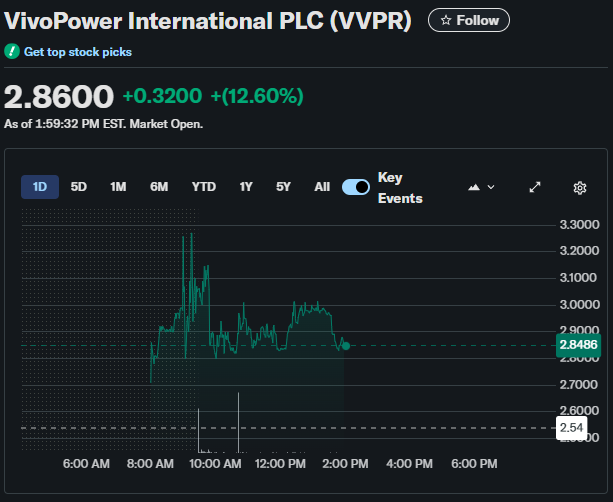

VivoPowerのRippleへの3億ドル投資で株価が13%上昇

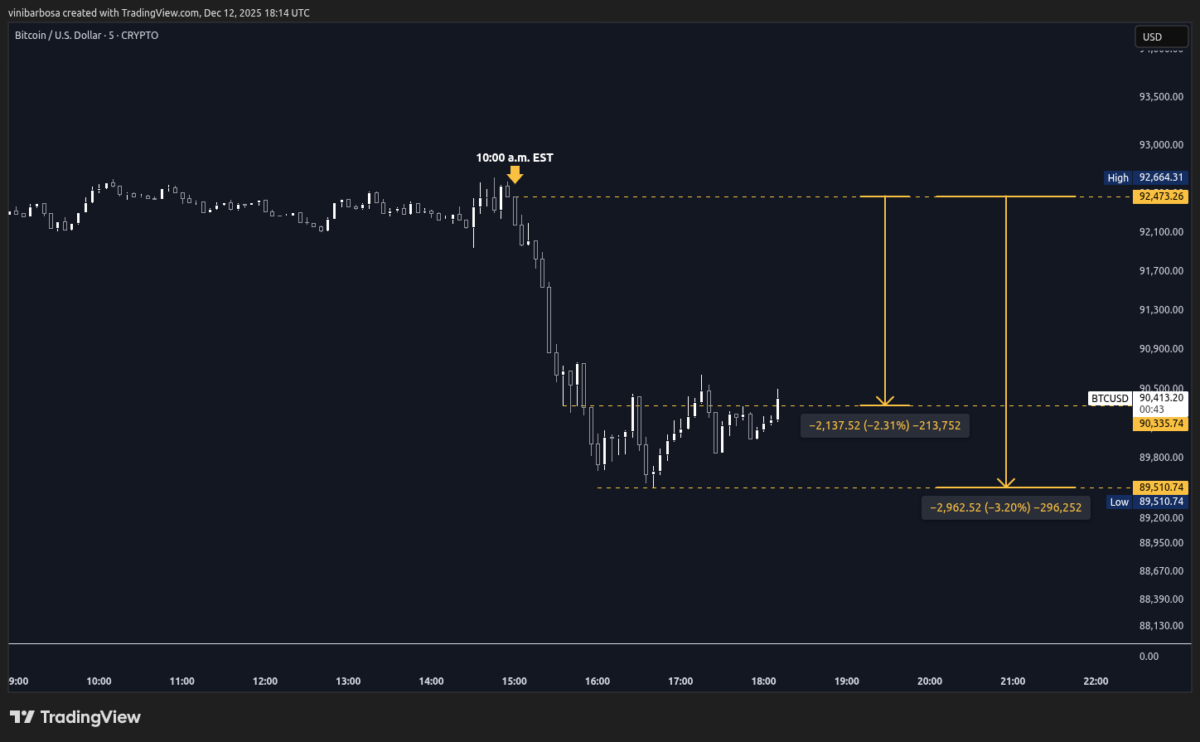

操作か?ビットコインが35分間で2,000ドル下落、1億3,200万ドルのロングポジションが清算される