成長鈍化が主要テック企業を直撃し、投資家はAI関連株の評価に疑問を呈している

人工知能に関連する株価に対して、この熱狂がどれだけ続くかという疑念が高まる中、投資家たちは強く反発している。

ChatGPTがブームを引き起こしてから3年、市場は現在、大規模な支出、成長の鈍化、そして利益が現実を上回っているという恐れが入り混じった状況に直面している。

NVIDIAの最近の下落、AIコストの増大後のOracleの急落、そしてOpenAIに関連する企業に対するセンチメントの弱まりが、この緊張を高めている。2026年に向けての問題は、バブルが崩壊する前に資金を引き上げるべきか、それともさらに一回の上昇を期待して投資を続けるべきかということだ。

「私たちは今、サイクルの中で理論が現実に直面する段階にいます」とCallodine Capital Managementのジム・モローは述べた。「これまでは良い話でしたが、今は投資収益率が良くなるかどうかを見極めるために賭けを上げている段階です。」

投資家たちは、AIがどのように使われるのか、それを構築するための莫大なコスト、そしてユーザーが実際にそれに対価を支払うかどうかについて不安を感じている。これらの答えが、市場の次の動きを形作ることになる。

S&P 500の3年間で30兆ドルの上昇は、Alphabet、Microsoft、Nvidia、Broadcom、Constellation Energyに大きく依存していた。これらが減速すれば、指数全体がその影響を受ける。

「これらの株は成長率が下がるから調整するのではありません。成長率がさらに加速しなくなったときに調整するのです」とValue Point Capitalのサミール・バシンは述べた。

資本フローの追跡がAI構築企業に打撃

OpenAIは今後数年間で1.4兆ドルを支出する計画だが、コストに比べて収益ははるかに少ない。

報告によると、2030年にプラスのキャッシュフローに達する前に、2029年までに1,150億ドルを消費する可能性があるという。同社はソフトバンクからの資金を含む400億ドルを調達しており、NVIDIAは9月に最大1,000億ドルの投資を約束した。これは、チップメーカーが自社のハードウェアを購入する顧客に投資するという循環的な資金調達の話題を呼んでいる。

投資家がさらなる資金提供を拒否すれば、CoreWeaveを含むOpenAIに関連する企業にプレッシャーが広がるだろう。

「今や何兆ドルものお金が少数のテーマや銘柄に集中していることを考えると、そのテーマが短期的な問題を抱えたり、評価が非常に過大になって成長が続けられなくなったりする最初の兆候があれば、彼らは一斉に撤退します」とRational Dynamic Brands Fundのエリック・クラークは述べた。

Oracleは外部資金調達に依存している企業の一つだ。クラウド予約の急増で株価は上昇したが、データセンターの構築には多額の現金が必要なため、同社は数百億ドルの債券を発行した。債務は圧力を加える。なぜなら、債券保有者は株価の上昇ではなく、現金の支払いを期待するからだ。

Oracleの株価は木曜日、資本支出の大幅な増加とクラウド成長の鈍化を報告した後に打撃を受けた。翌日のOpenAI関連のデータセンターの遅延に関する報告で株価は再び下落した。同社の信用リスク指標は2009年以来の最高水準に達した。

Oracleの広報担当者は、同社が計画達成に自信を持っていると述べた。「信用関係者は株式関係者よりも賢いか、少なくとも彼らは正しいこと—お金を取り戻すこと—を心配しています」とBokeh Capital Partnersのキム・フォレストは述べた。

ビッグテックの支出がバランスシートを再形成する様子を観察

Alphabet、Microsoft、Amazon、Metaは来年、主にデータセンターに4,000億ドル以上を資本プロジェクトに費やす予定だ。AIに関連する収益は成長しているが、これらのコストには程遠い。

「成長予測の停滞や減速があれば、市場が『ここに問題がある』と言う状況に陥るでしょう」とJonestradingのマイケル・オルークは述べた。Apple、Nvidia、Teslaを含む7大テック企業の収益成長率は、2026年には18%に減速すると予想されている。

データセンターの急増による減価償却は急速に増加している。Alphabet、Microsoft、Metaは2023年後半に約100億ドルの減価償却を報告し、9月四半期には220億ドルとなった。

推定によると、この数字は来年300億ドルに達する見込みだ。この負担は自社株買いと配当に影響を与えるだろう。MetaとMicrosoftは2026年に株主還元後のフリーキャッシュフローがマイナスになると予想され、Alphabetは収支均衡になると見られている。

この変化が重要なのは、ビッグテックがかつては低コストで急速な収益を上げることで構築されていたからだ。現在、彼らはAIが後で報われることを期待して支出を増やしている。

「もし私たちが会社のレバレッジを上げてこれを収益化できるという希望のために構築し続けるなら、倍率は縮小するでしょう。もし物事がうまくいかなければ、この全体的な方向転換は大きな間違いだったことになるでしょう」とオルークは述べた。

評価は高いが、ドットコムバブル時の極端な水準からはまだ遠い。ナスダック100は予想利益の26倍で取引されており、バブル期に見られた80倍以上の水準をはるかに下回っている。

ブラックロックのトニー・デスピリトは、これらはドットコムの倍率ではないが、投機的な部分はあると述べた。Palantirは予想利益の180倍以上、Snowflakeは約140倍で取引されているが、Nvidia、Alphabet、Microsoftは30倍を下回っている。

投資家は恐怖と機会の間で立ち往生している。リスクは見えており、お金はまだ流れており、パニックに対する価格設定はされていない。「この種の集団思考は崩れるでしょう。おそらく2000年のように暴落することはないでしょう。しかし、ローテーションが見られるでしょう」とバシンは述べた。

Bybitに今すぐ登録して、暗号資産取引のための50ドルを無料で獲得しましょう

関連コンテンツ

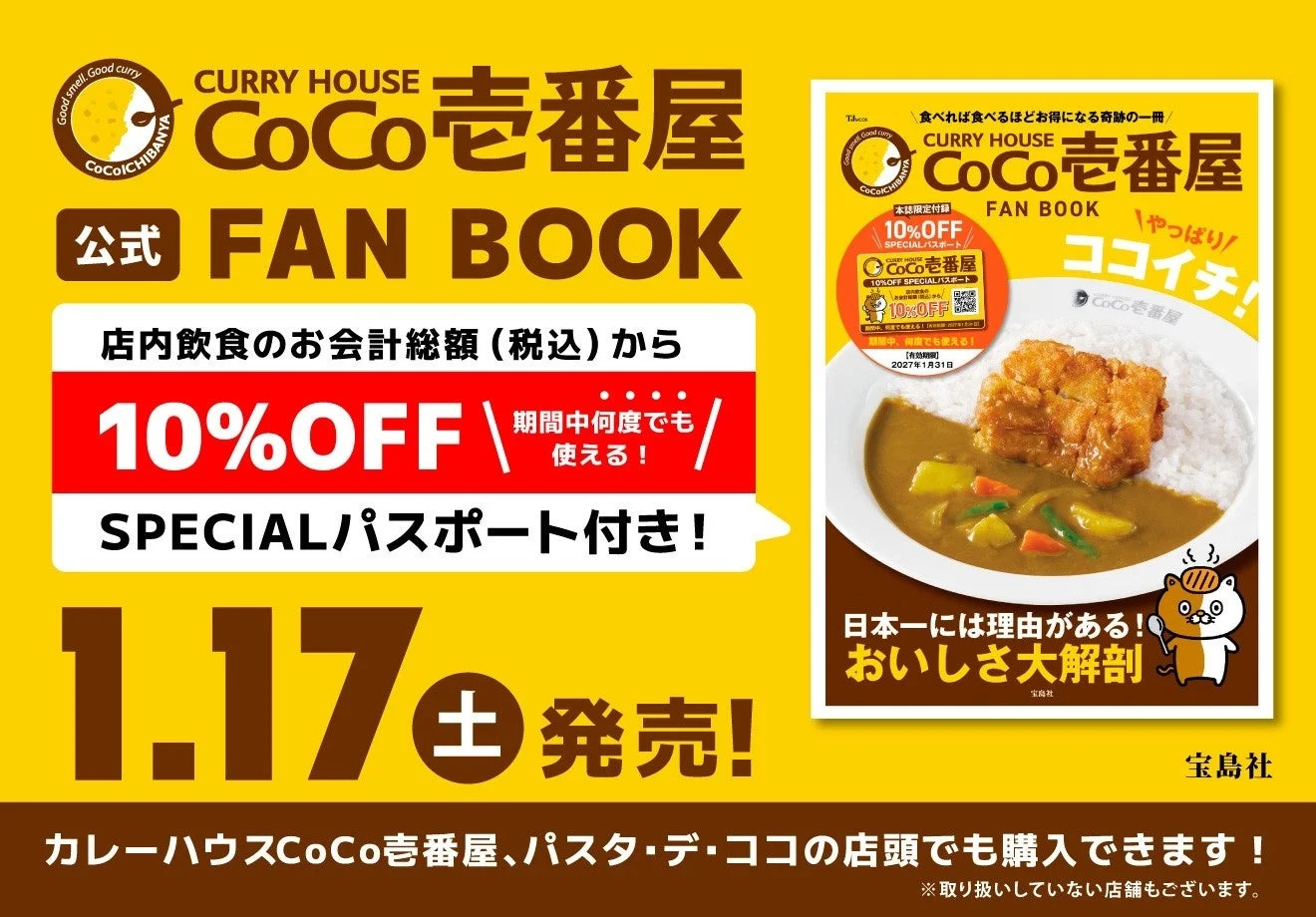

ココイチのファンブック『やっぱりココイチ!』が1月17日発売! 店内飲食10%オフのスペシャルパスポート付き

年末年始の食卓を華やかに! 『冬の特別セット』が12月26日より販売開始