Ark BigIdeas 2026加密部分速览:BTC市值剑指16万亿美元 代币化与DeFi大爆发

撰文:0xjs@金色财经

2026年1月21日,Ark Invest年度旗舰研报BigIdeas 2026发布。今年发布的BigIdeas 2026是Ark Invest连续第10年发布BigIdeas研报。前三年Big Ideas报告见金色财经此前报道:"ARK Big Ideas 2025加密部分速览:BTC有望达30万美元 稳定币规模将达1.4万亿美元"、“Big Ideas 2024报告加密部分一览:机构配置将如何影响BTC”和“Big Ideas 2023报告速览:货币、金融和互联网革命正处于转折点”。

BigIdeas 2026长达111页,讨了涵盖人工智能、比特币、代币化、DeFi、生物学、机器人、能源、太空等在内的 13 个“宏大创意”(Big Ideas)。

本文重点关注加密部分:比特币、代币化、DeFi。以下为加密部分内容:

一、BTC——引领进入新资产类别的浪潮

比特币正日趋成熟,成为新型机构资产类别的领导者

美国 ETF 和上市公司在 2025 年持有比特币总供应量的 12%

2025 年,比特币 ETF 余额增长了 19.7%(从约 112 万枚增至 129 万枚);上市公司持仓量增长了 73%(从约 59.8 万枚增至 109 万枚)。因此,ETF 和上市公司持有的比特币占流通总量的比例从 8.7% 上升至 12%。

比特币的风险调整后收益(夏普比率)长期超越大盘

2025 年大部分时间里,比特币的风险调整后收益超过了大多数大市值加密货币和指数。自 2022 年 11 月本轮周期底部以来,比特币的平均年度夏普比率也超过了以太坊(ETH)、索拉纳(SOL)以及 CoinDesk 10 指数的其他九个成分股。

2025年比特币回撤力度较小

随着比特币日益承担“避险资产”的角色,其波动性有所下降。无论是对比 5 年、3 年、1 年还是 3 个月的时间跨度,2025 年的回撤深度与历史相比都显得非常温和。

我们的增长假设有所调整,但预测结果基本一致

ARK 对 2030 年比特币的预测保持稳定,但调整了两个核心假设:

数字黄金: 随着金价在 2025 年飙升 64.5%,其总潜在市场(TAM)增加了 37%。

新兴市场避险工具: 考虑到稳定币在发展中国家的快速普及,我们将该领域的渗透率预测下调了 80%。

2030年数字资产市值或达28万亿美元

智能合约网络和纯数字货币市场预计将以约 61% 的年复合增长率增长。我们认为比特币可能占据 70% 的市场份额(约 16 万亿美元),其余部分由以太坊和 Solana 等智能合约网络主导。

基于ARK的预测,比特币很可能在加密货币市值中占据主导地位,其在未来五年的年复合增长率(CAGR)约为 63%,市值将从目前的近 2 万亿美元增长到 2030 年的约 16 万亿美元。

智能合约的市值可能以 54% 的年增长率在 2030 年达到约 6 万亿美元;届时,它们将产生约 1920 亿美元的年化收入,平均抽成率(Take Rate)约为 0.75%。

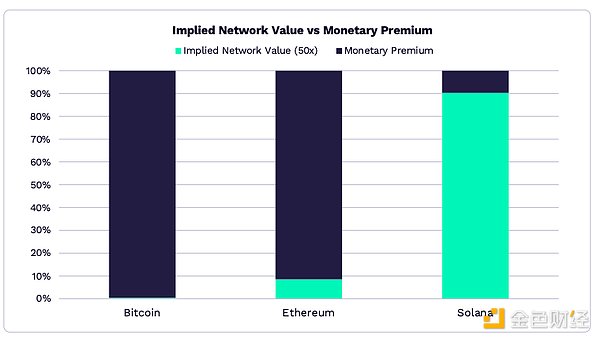

两到三个Layer 1智能合约平台将占据市场的大部分份额。相比于现金流折现估值,它们的市值将更多地源自其“货币溢价”(即作为价值储存手段和储备资产的特性)。

二、代币化资产:将数万亿美元价值迁往区块链

受益于《GENIUS 法案》,金融机构重塑战略

得益于《GENIUS 法案》带来的监管明确性,稳定币活动激增并创下历史新高。多家公司和机构宣布了推出自有稳定币的计划,与此同时,贝莱德(BlackRock)披露了筹备内部代币化平台的准备工作。主要的稳定币发行商及金融科技巨头,如 Tether、Circle 和 Stripe,相继推出或资助了针对稳定币优化的 Layer 1 区块链。

12月成交额达3.5万亿美元,稳定币交易量令大多数传统支付系统相形见绌

2025年12月,调整后的稳定币交易额(滚动30天平均值)达到3.5万亿美元,是 Visa、PayPal 和跨境汇款总和的 2.3倍。

Circle 发行的稳定币 USDC 占据了调整后交易额约 60% 的份额,其次是 Tether 的 USDT(约 35%)。

2025年内,稳定币供应量增长了约 50%,从 2100 亿美元增至 3070 亿美元,其中 USDT 和 USDC 分别占总量的 61% 和 25%。

Sky Protocol 是除这两家之外,唯一一家在 2025 年底市值超过 100 亿美元的稳定币发行商。此外值得关注的是,PayPal 的 PYUSD 市值增长了六倍以上,达到 34 亿美元。

由美债和商品引领,代币化资产市场在2025年增长了两倍,达到190亿美元

2025年,代币化真实世界资产(RWA)的市场价值增长了 208%,达到 189 亿美元。

贝莱德(BlackRock)规模达 17 亿美元的 BUIDL 货币市场基金是最大的产品之一,在总额 90 亿美元的代币化美国国债市场中占比 20%。

来自 Tether(XAUT)和 Paxos(PAXG)的代币化黄金产品引领了代币化商品赛道,规模分别升至 18 亿美元和 16 亿美元,合计占据 83% 的市场份额。

公开股票的代币化规模已接近 7.5 亿美元。

以太坊仍是链上资产的首选区块链

目前以太坊上的资产总额已超过 4000 亿美元。

在八个最主流的区块链中,有七个区块链的稳定币和前50大代币占其总市值的 ~90%

在除 Solana 以外的区块链上,模因币(Memecoins)仅占资金量的 3% 或更少;而在 Solana 上,模因币构成了资产总额的约 21%。

RWA 代币化可能成为增长最快的类别之一。考虑到全球绝大部分价值仍处于链下,链下资产依然是链上应用最大的增长机会。

2030年全球代币化资产市场规模有望突破11万亿美元

根据我们的研究,到 2030 年,代币化资产规模可能从 190 亿美元增长至 11 万亿美元,届时将占全球所有金融资产的约 1.38%。

虽然目前代币化主要由主权债务主导,但在未来 5 年内,银行存款和全球公开股票迁移至链上的比例可能会超过其目前的份额。

我们认为,随着监管明确性的提升和机构级基础设施的发展,代币化将迎来广泛应用。

传统企业通过推出自有基础设施扩展其链上版图

传统企业正在推出各自的链上基础设施。Circle (Arc)、Coinbase (Base, cbBTC)、Kraken (Ink)、OKX (X Layer)、Robinhood (Robinhood Chain) 和 Stripe (Tempo) 正在推出企业品牌的 L1/L2 网络,以支持其自有产品,例如比特币抵押贷款、代币化股票与 ETF,以及基于稳定币的支付轨道。

三、去中心化金融(DeFi):驱动数字资产增长的引擎

数字资产的价值捕捉已从“网络层”转向“应用层”

区块链网络正逐渐演变为公用事业(类似水电煤),从而将用户经济效益和利润空间推向应用端。

以 Hyperliquid、Pump.fun 和 PancakeSwap 为首,2025 年应用端总营收创下约 38 亿美元的历史新高。

2025 年五分之一的应用营收产生于 1 月份,创下史上最高的单月营收记录。

如今,已有 70 个应用和协议的月经常性收入(MRR)超过了 100 万美元。

DeFi和稳定币发行商在资产规模上正赶超众多传统金融科技公司

传统金融科技平台与加密原生平台之间的平台资产规模差距正在缩小,这标志着传统基础设施与链上基础设施的融合。

诸如流动性质押(Liquid Staking)或借贷平台等 DeFi 协议正在吸引机构资本并迅速扩张。

目前,排名前 50 的 DeFi 平台中,每一家的总锁仓量(TVL)均超过 10 亿美元,而前 12 名的 TVL 均超过了 50 亿美元。

Hyperliquid、Tether 和 Pump.fun 已跻身全球营收效率最高的公司之列

2025 年,Hyperliquid 在员工人数不足 15 人的情况下,创造了超过 8 亿美元的年营收。

永续合约、稳定币和模因币(Memecoins)是大规模吸引用户和资本、并具有明确“产品市场契合度”(PMF)的链上垂直领域。

链上业务和协议正在重新定义生产力——仅凭两位数的员工人数,就能支撑起世界级的营收水平和盈利能力。

在 Hyperliquid 的带动下,DeFi 衍生品正从币安手中夺取永续合约市场的份额

Layer 1 区块链正从“创收网络”演变为“货币资产”

如果对网络营收进行 50 倍的高增长倍数估值,结果表明以太坊(Ethereum)超过 90% 的市值归功于其作为“货币资产”的角色。

如果对网络营收进行 50 倍的高增长倍数估值,结果表明以太坊(Ethereum)超过 90% 的市值归功于其作为“货币资产”的角色。

Solana 产生了 14 亿美元的营收,这表明其 90% 的估值源于其网络实用性(Utility)。

根据Ark Invest的研究,未来只有少数数字资产能够保留货币属性,并作为流动的价值储存手段存在。

来源:金色财经

您可能也会喜欢

泰国证监会草拟加密货币ETF及期货交易规则

VeChain驱动的Evearn与Smartcar合作,为30多个汽车品牌的电动车及混合动力车驾驶者提供奖励